Perspectives économiques : morosité et divergence en vue

Nous célébrons cette année le 25e anniversaire de l’ouverture du bureau de PIMCO à Londres. Aujourd’hui, le Royaume-Uni constitue le deuxième plus important centre de gestion d’actifs dans le monde et le bureau local de PIMCO comporte le deuxième plus important pupitre de négociation, le tout soulignant l’importance de notre clientèle internationale. Londres représente le siège social de la région Europe, Moyen-Orient et Afrique (EMOA), un périmètre qui s’est développé pour compter actuellement huit bureaux.

La tenue de notre forum cyclique pour la première fois en dehors des États-Unis révèle certains objectifs prioritaires, notamment le renforcement d’une vision mondiale et la remise en cause permanente de nos propres hypothèses et jugements.

Il y a un an, le marché des placements guidés par le passif a traversé une crise au R.-U., lorsque le gouvernement britannique a proposé une hausse non financée des dépenses. Les obligations d’État du Royaume-Uni, ou gilts, ont alors marqué une correction qui a entraîné dans son sillage la livre sterling.

Dans nos perspectives séculaires de juin 2023 intitulées « Contrecoup économique », nous avions expliqué que la crise des placements guidés par le passif pouvait être un signal d'alarme pour la question des finances publiques à long terme dans le monde entier. C’est un sujet d’actualité à présent, puisque les gouvernements à l'échelle mondiale doivent composer avec un fardeau de dette croissant, notamment aux États-Unis, le premier émetteur d’obligations d’État au monde ayant perdu en août dernier sa cote de crédit AAA auprès de Fitch. Au cours de notre forum, nous avons eu la chance d’accueillir Sir Charles Bean, ancien gouverneur adjoint pour la politique monétaire de la Banque d’Angleterre, comme conférencier invité dans le cadre de nos conversations, notamment sur ce sujet des finances publiques.

Bien que le lieu du forum de cette année ait contribué à analyser de plus près les marchés non américains, ce rendez-vous traditionnel a rempli sa fonction : isoler les dernières menaces et opportunités économiques et financières, tout en échafaudant les perspectives des 6 à 12 prochains mois. Nous avons dégagé cinq thèmes économiques principaux.

1) La résilience des placements dans un contexte de diminution du soutien budgétaire alors que les conséquences du resserrement monétaire se ressentent

Milton Friedman a déclaré que les politiques monétaires produisaient leurs effets moyennant des décalages longs et variables. Nous estimons que le même phénomène se vérifie pour la politique budgétaire. La résilience de l’économie cette année devait beaucoup au soutien des finances publiques, avec notamment l’amplification du déficit aux États-Unis ainsi qu’à l’abondante épargne des ménages constituée, grâce aux mesures datant de la pandémie.

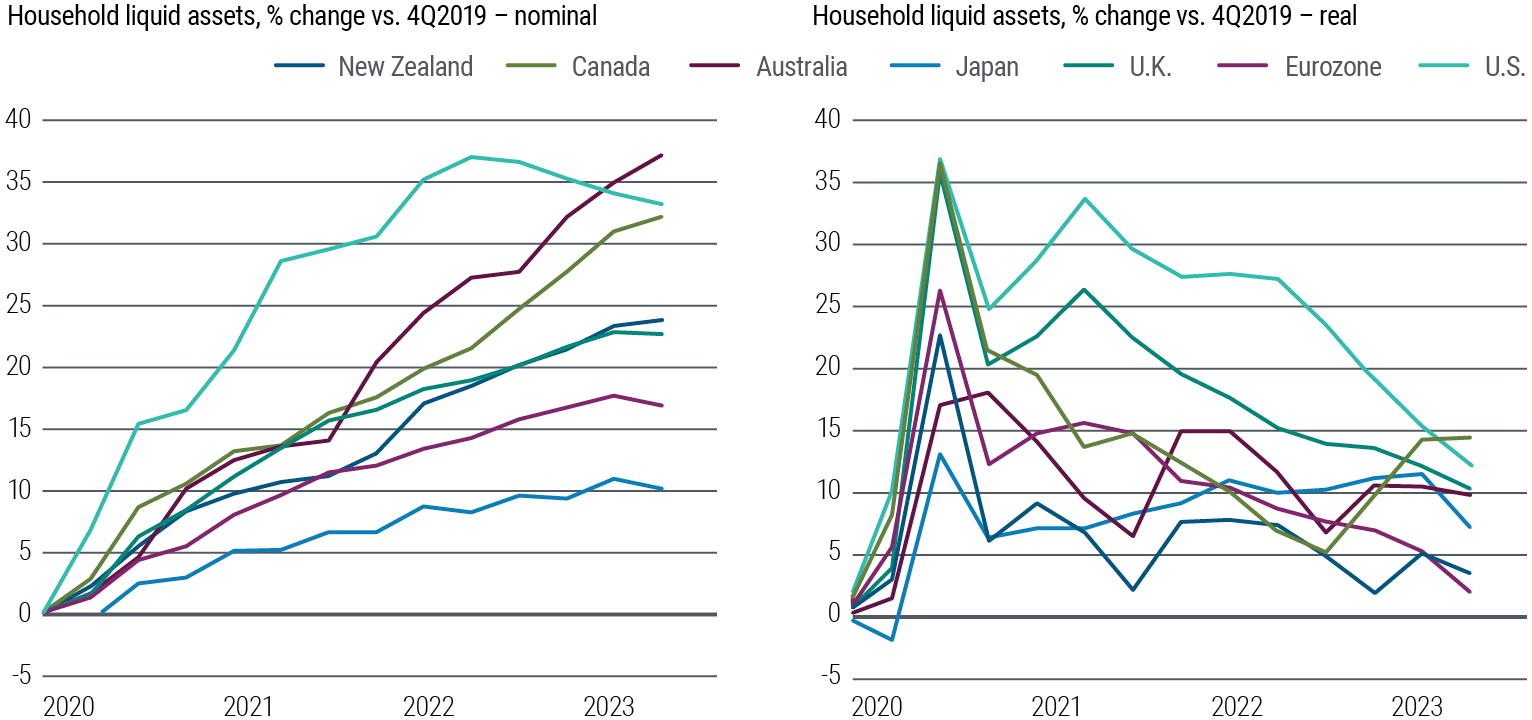

Or, la situation devrait changer. La politique budgétaire américaine marquera une contraction, alors que la récente inflation élevée gruge la valeur réelle du patrimoine, notamment l’épargne excédentaire accumulée par les ménages du fait des prestations versées durant la pandémie. Notre analyse suggère que les liquidités constituées à l’époque (voir Figure 1) s’épuiseront probablement en valeur réelle au cours de notre horizon cyclique.

Figure 1 : Diminution vraisemblable en données réelles des placements liquides détenus par les ménages des pays développés depuis les pics d’après-pandémie

Alors que le soutien budgétaire s’étiole, les effets économiques défavorables du resserrement monétaire s’intensifieront. Comme nous l’avions précisé dans nos perspectives séculaires, les prochaines mesures de soutien budgétaire pourraient bien n’avoir qu’une portée limitée en raison du niveau élevé d’endettement public et de leur effet inflationniste révélé après la pandémie.

Toutefois, certains facteurs pourraient limiter les effets de la politique monétaire actuelle. Le secteur privé détient une trésorerie abondante qui produit des intérêts élevés. Il s'agit du premier cycle de resserrement monétaire majeur au cours duquel les banques centrales versent des intérêts sur des réserves.

Une courbe des taux inversée, faisant en sorte que les créances à court terme produisent un meilleur rendement que les obligations à long terme, génère un revenu net positif en intérêts pour les ménages, puisque ceux-ci possèdent généralement des placements à court terme alors que leurs dettes ont des échéances à long terme.

En outre, les ménages comme les entreprises ont prolongé leurs échéances de remboursement, de sorte que la hausse des taux d’intérêt se fera de façon plus progressive que dans le passé. Le significatif volume de titres à revenu fixe acheté par les banques centrales signifie par ailleurs que les gouvernements absorbent une part plus importante de la récente baisse des cours des obligations.

Malgré tout, nous estimons qu’un ralentissement économique se profile. Le chômage augmentera à notre avis l’an prochain et permettra un retour progressif des taux directeurs vers un niveau neutre.

2) La croissance et l’inflation ont atteint un point culminant

L’économie mondiale, emmenée par celle des États-Unis, a démontré une remarquable résilience au cours d’un des cycles de resserrement les plus musclés de l’histoire moderne, faisant même naître des doutes sur son efficacité.

Nous nous demandions alors s’il fallait intensifier le resserrement monétaire, car le taux directeur neutre réel à long terme avait augmenté, ou si celui-ci allait produire ses effets avec un décalage plus long que d’habitude en raison des mesures prises lors de la pandémie. (Ce taux neutre, ou r*, représente l’estimation de taux d’intérêt qui permet un fonctionnement optimal de l’économie dans la durée tout en maintenant l’inflation dans la cible).

C’est la seconde hypothèse qui nous paraît aujourd’hui la plus plausible. La croissance a effectivement à notre avis atteint un point culminant. La résilience dont elle a fait preuve devrait prendre fin et nous nous attendons à un ralentissement d’ici la fin de l’année et en 2024.

Il faudra composer avec un effet budgétaire négatif sous peu, en particulier aux États-Unis. La politique monétaire continue de produire des résultats à notre avis, comme en attestent le clair ralentissement de la croissance du crédit et le resserrement significatif des conditions d’attribution des prêts bancaires.

Après cette période de résilience, nous nous attendons à ce que la croissance mondiale diminue d'ici la fin de l’année et en 2024.

L’inflation a également atteint un pic selon nous. Dans la plupart des économies développées, les indices de prix global et de base ont diminué, après avoir franchi des sommets, à des taux toutefois différents. Une inflation persistante des salaires soutiendra probablement la hausse des prix de base tant que le marché de l’emploi ne faiblit pas. Nous prévoyons une inflation de base comprise entre 2,5 % et 3 % aux États-Unis et en Europe à la fin de l’année 2024. À notre avis, le ralentissement de la croissance et la hausse du chômage alimenteront un effet désinflationniste, déjà provoqué par d’autres facteurs (pour plus d’informations à ce sujet, veuillez lire notre analyse « Fiscal Arithmetic and the Global Inflation Outlook » - en anglais)

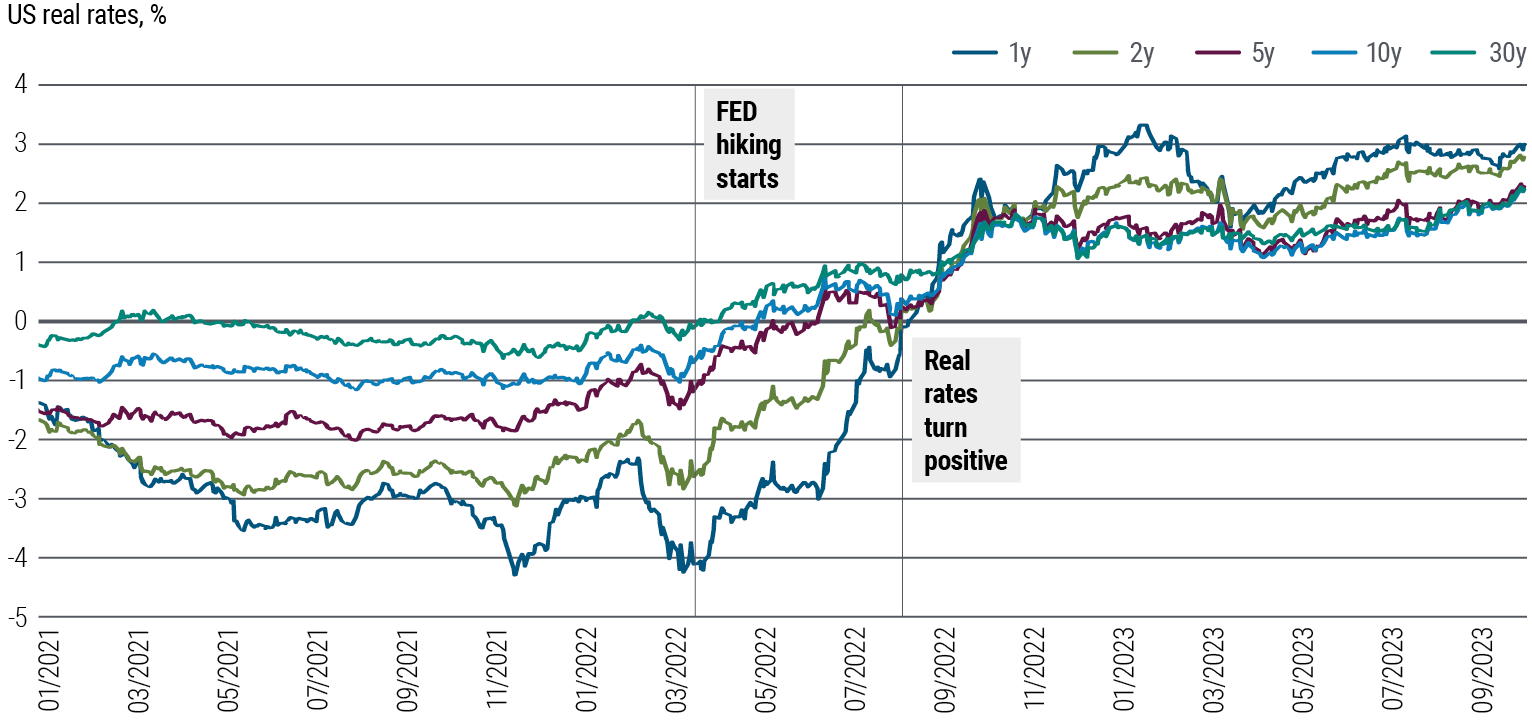

Figure 2 : Des taux réels positifs aux États-Unis seulement depuis fin 2022

3) Un atterrissage en douceur constituerait une anomalie

L’histoire ne comporte que très peu d’exemples de politiques monétaires menées au début d’un cycle d’inflation élevée qui n’ont pas débouché sur une récession.

Nous avons analysé 140 cycles de resserrement sur les marchés développés entre les années 60 et aujourd’hui. Lorsque les banques centrales ont relevé les taux directeurs de 400 points de base (pdb) ou plus, comme l’ont notamment fait cette fois-ci la Réserve fédérale ainsi que la Banque centrale européenne et la Banque d’Angleterre, le cycle a fini en récession dans quasiment tous les cas.

Notons que des scénarios économiques plus favorables à l’issue d’un cycle de resserrement ont souvent été associés avec une augmentation de l’offre. La normalisation de la chaîne d’approvisionnement d’après pandémie pourrait ainsi jouer un effet favorable, tout comme le bond de productivité potentiellement généré par l’IA,même s’il est encore un peu tôt pour voir la mesure dans laquelle celui-ci pourrait se réaliser cours de notre horizon cyclique.

De plus, l’excellente santé financière initiale des ménages et des entreprises pourrait également jouer un effet favorable, tout comme les politiques proactives de stabilité financière, telles que l’intervention de la Banque d’Angleterre dans la crise des placements guidés par le passif ou la rapide extension des garanties bancaires pour circonstances exceptionnelles décidée par la U.S. Federal Deposit Insurance Corporation plus tôt cette année.

Ces mesures ont jusqu’à présent permis d’éviter une récession, mais l’histoire rappelle que le resserrement des conditions financières augmente les probabilités de tensions sur les marchés financiers, lesquels affichent par ailleurs des zones de vulnérabilité, notamment pour les instruments de crédit privé, l’immobilier commercial ou les prêts bancaires.

Il existe également des risques par rapport à la Chine. La reprise dans ce pays a été inférieure aux attentes, en raison du marché immobilier. Les achats de logements devaient effectivement se stabiliser, mais accusaient toujours un retard de 7,5 % d’une année à l’autre en août dernier, d’après le Bureau national chinois de la statistique.

Le retour à la normale du secteur immobilier et de l’économie dans son ensemble nécessitera vraisemblablement de nouvelles mesures de soutien localement,qui pourraient malgré tout s’avérer insuffisantes ou trop tardives. Dans un scénario de ralentissement, la croissance pourrait encore diminuer en 2024 (à 3 %, contrairement à nos estimations actuelles de 4,4 %) et cette suppression des importations chinoises de biens et services pèserait sur l’économie mondiale.

Les pouvoirs publics disposent, toutefois, des moyens d’éviter un tel dénouement. Nous misons sur une poursuite de la détente monétaire pour soutenir la croissance.

Un soutien budgétaire supplémentaire, notamment par un déficit plus élevé au niveau du gouvernement central, ainsi que de nouvelles émissions d’obligations d’État spéciales localement pourraient contribuer à soutenir la demande intérieure par l’intermédiaire d’investissement en infrastructures ou de baisses d’impôt. Nous estimons probable que le taux directeur chinois, qui se situe actuellement à 2,65 %, baisse à nouveau. Le gouvernement a récemment défendu des politiques macro-économiques plus nettement contre-cycliques, afin d’éviter un ralentissement brutal.

4) Le risque de récession ne nous paraît pas se refléter complètement sur les marchés boursiers

Notre scénario de référence implique une contre-performance en termes de croissance et une baisse de l’inflation. Les investisseurs, en particulier en placements à risque, semblent miser sur un scénario de « désinflation immaculée », caractérisé par une croissance toujours soutenue et une baisse relativement rapide de l’indice des prix de base vers les objectifs de la banque centrale. Ils font à notre avis preuve d’autosatisfaction.

Nous prévoyons effectivement que la croissance dans les économies développées s’essoufflera au cours des prochains trimestres à des degrés divers, en particulier parmi celles plus sensibles à la variation des taux d’intérêt. L’Europe et le Royaume-Uni paraissent également vulnérables du fait de leurs liens commerciaux avec la Chine et des conséquences à long terme du choc énergétique dans les termes des échanges et des investissements. Aux États-Unis, la croissance devrait également ralentir de sorte que l’économie oscillera vraisemblablement entre stagnation et légère récession.

Selon nous, les taux de chômage augmenteront plus que ne le prévoient la majorité des investisseurs ainsi que les banques centrales, soit environ un point de pourcentage aux États-Unis et presque autant en Europe.

5) Des politiques monétaires qui risquent de diverger

L’intensité de ce ralentissement anticipé demeure incertaine et propre à chaque économie.

La diminution relativement progressive de l’inflation fait en sorte que les banques centrales ne se précipiteront vraisemblablement pas au chevet de l’économie. Pour la plupart d’entre elles, notamment la Réserve fédérale ainsi que la Banque centrale et la Banque d’Angleterre, leur cycle de resserrement touche à sa fin à notre avis, mais toute baisse de taux ne se déroulera qu’avec une grande prudence compte tenu d’un mandat visant la maîtrise de l’inflation.

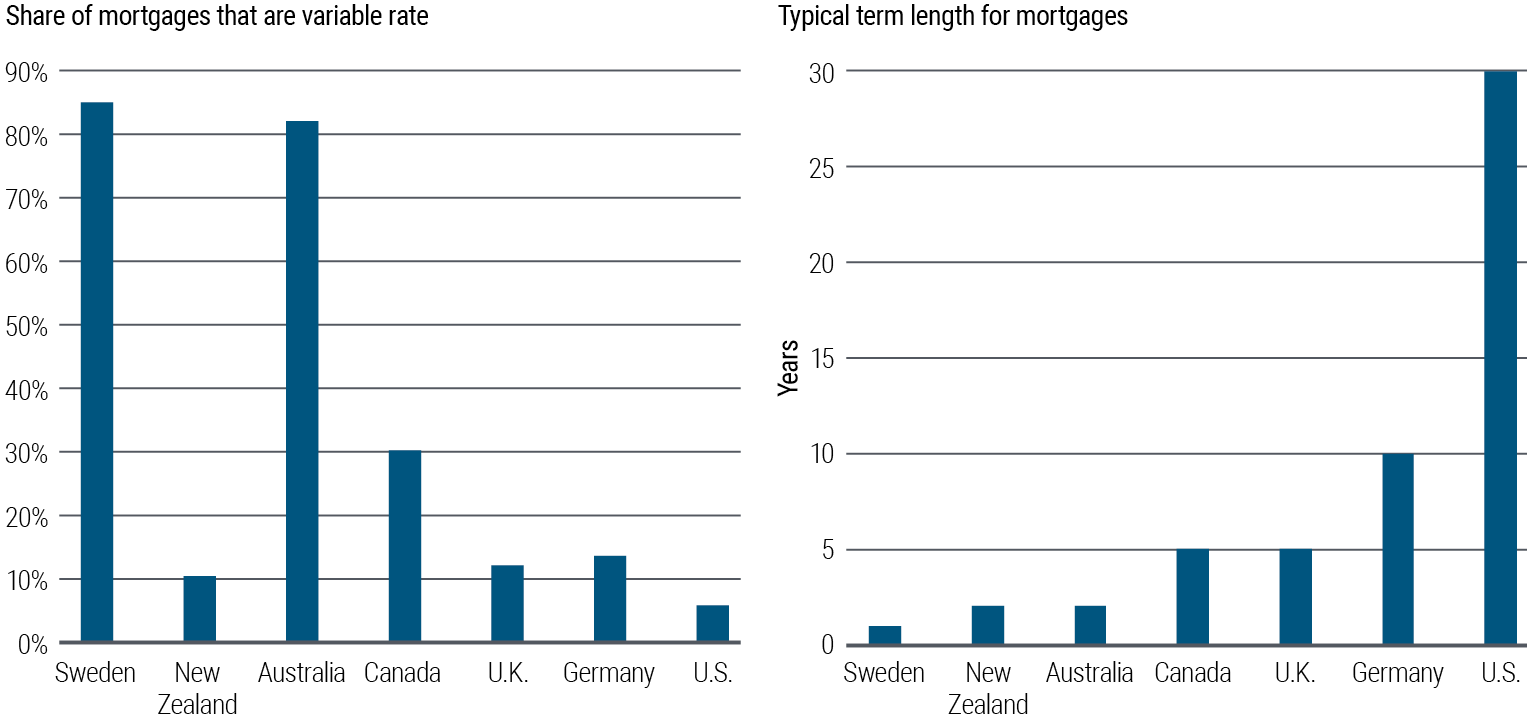

Nous entrevoyons de larges possibilités de divergence de politique monétaire. Les pays les plus sensibles à la variation des taux d’intérêt, comme l’Australie ainsi que la Nouvelle-Zélande et le Canada, avec un taux d’endettement des ménages généralement plus élevé qu’ailleurs et une plus grande part d’hypothèque à taux variable (voir figure 3) pourraient souffrir davantage. Nous entrevoyons dans ces cas une normalisation des taux plus rapide que celle reflétée par les cours sur les marchés.

Figure 3 : Des crédits immobiliers de structure très variable d’un pays à l’autre

Par ailleurs, nous observons que la Banque populaire de Chine continue d’abaisser son taux directeur, mais plutôt légèrement. La Banque du Japon devrait à l’inverse procéder à un relèvement l’an prochain, en raison d’une inflation supérieure à celle observée jusqu’à présent.

Dans les marchés émergents (ME), nous nous préparons à une grande disparité de situations, avec deux types de politiques monétaires : l’un relativement orthodoxe visant à amorcer une détente à relativement court terme, notamment au Brésil et au Mexique, où les relèvements de taux avaient été mis en œuvre assez rapidement (et avant la Réserve fédérale dans bien des cas ) ; et l’autre disposant de moins de marge de manœuvre, comme en Pologne ou en Turquie.